2023-10-11

数电票推行后,因具有无需领用、开具便捷、信息集成、节约成本等优点,受到越来越多纳税人的欢迎。国家税务总局将本着稳妥有序的原则,逐步扩大试点地区和纳税人范围。在数电票使用过程中,出现开票有误等情况只能红冲不能作废处理,那么数电发票如何红冲?哪些情况不能红冲?红冲要注意哪些要点?

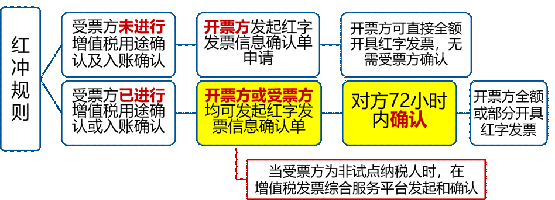

数电普票、专票红冲时,均需申请红字确认单,可选择开票有误、销货退回、服务终止、销售折让四种红冲原因。其中开票有误仅允许全额红冲,销货退回、服务终止、销售折让可全额红冲、部分红冲。

|

数电票红冲场景 |

||||

|

|

开票有误 |

货物退回 |

服务终止 |

销售折让 |

|

全额红冲 |

√ |

√ |

√ |

√ |

|

部分红冲 |

× |

√ |

√ |

√ |

数电票在购买方将蓝字发票勾选、入账或消费用途确认后,销售方才可以发起部分红冲;当购买方未勾选未入账时,仅能由销售方发起全额红冲。

但是,对以下3种情况,不允许“部分红冲”,只能够“全额红冲”:

(1)冲红原因为“开票有误”时,必须全额冲红;

(2)蓝字发票对应的“增值税优惠用途标签”为“待农产品全额加计扣除”或“已用于农产品全额加计扣除”的,必须全额红冲。“增值税优惠用途标签”为“待农产品部分加计扣除”或“已用于农产品部分加计扣除”的,第一次红冲只能对未加计部分全额冲红或整票全额红冲。如第一次对未加计部分全额冲红,第二次红冲仅允许对剩余部分(即已加计部分)全额红冲;

(3)蓝字发票标签为“差额征税-差额开票”时,必须全额红冲。试点纳税人对同一张已确认用途的发票多次开具红字发票,累计开具的红字发票票面记载的数量、负数金额、负数税额绝对值之和,均不得超过原发票票面记载的数量、金额和税额。

金蝶发票云发票红冲高效解决方案

面对现在发票红冲规则的复杂性和企业业务的多样性,特别是对于退货、折让等逆向业务繁复且数据量大的企业,如医药、制造、零售等行业,其逆向业务易引发冲突,增加了企业发票处理的难度。

为了协助企业财务人员更好地适应这些变化,并快速、高效地处理发票红冲问题,以降低企业运营成本并提高效率,金蝶发票云率先开发出逆向业务红字发票处理机制。这一机制可以更好地解决企业在发票处理过程中可能遇到的难题,减轻财务人员的压力,使企业能够更顺畅地进行各项业务操作。

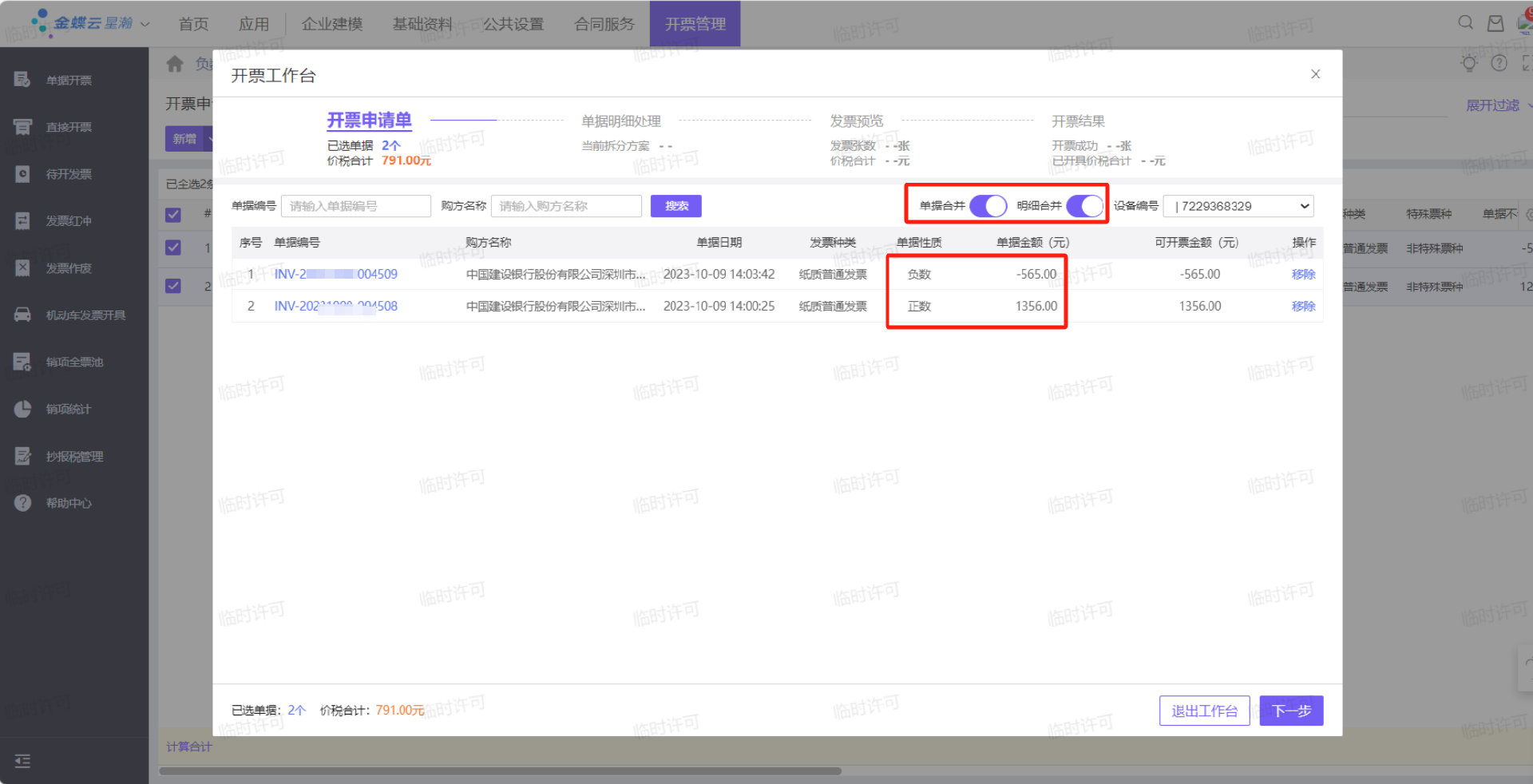

正逆向业务互抵开票:企业业务运行过程中产生退货或折让等逆向业务,如同时存在对应正向业务,可以正逆向业务行合并后开具蓝票,减少红票开具量。

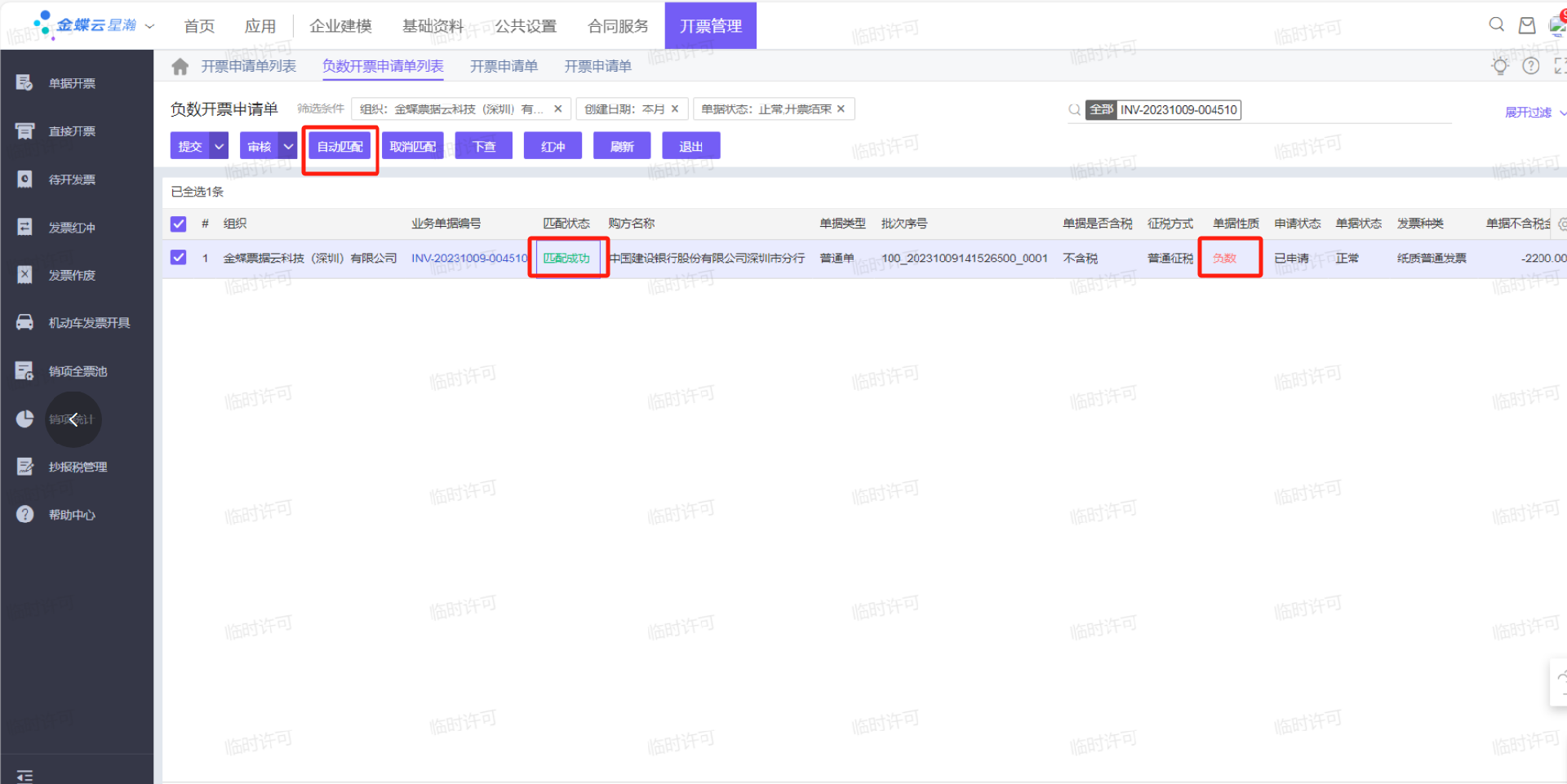

负数单据匹配蓝票:按正逆向业务互抵方式处理后,仍存在负数单据需开具红票,且无法确定红字发票负数单据需直接关联原蓝票时,通过金蝶发票云匹配算法匹配的原蓝票进行红冲。

(1)蓝字发票已作废、已被认定异常扣税凭证、已锁定(已发起红字确认单或信息表且未开具红字发票、未撤销红字确认单或信息表)时,不允许发起红冲;

(2)蓝字发票增值税用途为“待退税”、“已退税”、“已抵扣(改退)”、“已代办退税”、“不予退税且不予抵扣”时,不允许发起红冲;

(3)蓝字发票税收优惠类标签中,“冬奥会退税标签”为“已申请冬奥会退税”时,不允许发起冲红;

(4)发起红冲时,如对方纳税人为“非正常”、“注销”等状态、无法登录系统进行相关操作时,不允许发起红冲。

1、冲红原因

冲红原因应由纳税人根据业务实际确定。需要注意的是,如原蓝字发票商品服务编码仅为货物或劳务时,红冲原因不允许选择“服务中止”;商品服务编码仅为服务时,红冲原因不允许选择“销货退回”。

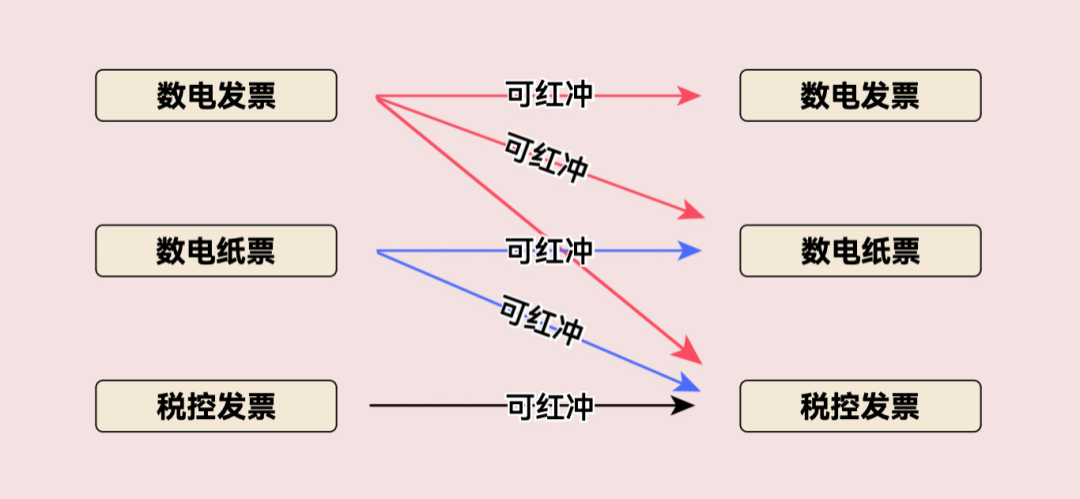

2、选择红字发票票种

各票种之间的红冲规则为“新冲旧、电冲纸”,具体如下:

(1)数电票可以对数电票、数电纸票(电子发票服务平台开具的纸票)、税控发票进行红冲;

(2)数电纸票可以对数电纸票、税控发票进行红冲,不允许对数电票进行红冲;

(3)税控发票仅允许对税控发票进行红冲,不允许对数电票、数电纸票进行红冲。

3、确认用途及入账

数电票未确认用途及未入账的,开票方发起红冲流程后,对应的数电票将被锁定,不允许受票方再进行发票用途确认操作。

数电票未确认用途已入账的,若开票方部分开具红字发票后,允许受票方对该数电票未冲红的部分进行抵扣勾选;若开票方全额开具红字发票,则不允许继续抵扣勾选。

4、时限要求

试点纳税人发起红字发票开具流程后,对方的确认有时限要求:发起冲红流程后,开票方或受票方需在72小时内进行确认,未在规定时间内确认的,该流程自动作废,需开具红字发票的,应重新发起流程。

5、可用授信额度

(1)试点纳税人开具数电票后,当月开具红字数电票的,电子发票服务平台同步增加其可用授信额度。

(2)跨月开具红字数电票或开具红字数电票无法对应数电票的,电子发票服务平台不增加其当月可用授信额度。对于销售折让的情形,也不会增加其可用授信额度。

6、同原蓝字发票一一对应

通过电子发票服务平台发起的红字发票开具流程,不论《确认单》还是《信息表》,均需要同原蓝字发票一一对应。

7、作废红字发票开具流程

试点纳税人通过电子发票服务平台开具发票,在开具红字发票时,能够作废红字发票开具流程,具体规则如下:

(1)销方发起无需确认的红字确认单,未开具红字发票前,允许销方撤回;

(2)红字确认信息发起方在提交红字确认单后,对方尚未确认前,不允许修改,发起方可撤销红字确认单;

(3)购销双方任意一方发起且对方已确认的红字确认单,发起方不允许撤销红字确认单,确认方可在确认后且未开具红字发票前撤销确认单;

(4)已开具红字发票的红字确认单不允许撤销。

(5)发起红字确认单后、开具红字发票前,原蓝字发票被认定异常凭证的,系统自动作废红冲流程。

8、试点纳税人通过电子发票服务平台开具红字发票后,是否需要追回已开具的发票

试点纳税人通过电子发票服务平台开具的数电票被红冲时,无需追回被红冲的数电票及其纸质打印件;通过电子发票服务平台开具的纸质发票被红冲时,需要追回被红冲的纸质发票。

9、开票方和受票方谁开?

(1)受票方未进行用途确认时,由开票方通过电子发票服务平台发起《红字信息确认单》后全额开具红字数电票,无需受票方确认;

(2)受票方已进行用途确认时,可由购销双方任意一方在电子发票服务平台(当受票方为非试点纳税人时,在增值税发票综合服务平台发起和确认)发起《红字信息确认单》,经对方确认后全额或部分开具红字数电票。受票方已将发票用于增值税申报抵扣的,应当暂依《确认单》所列增值税税额从当期进项税额中转出,待取得开票方开具的红字发票后,与《确认单》一并作为记账凭证。

金蝶发票云智慧发票管理和电子会计档案管理服务,覆盖发票开具、传递、接收、报销、入账、归档等全生命周期管理,助力企业业财税票档一体化建设,帮助企业提高财务工作效率降低企业管理成本。

数电票普及范围增加到28个省市,目前仍采取双轨制,预计明年将会全国普及实行单轨制;对于企业来说,平稳实现数电票开具,在数电票全面普及前积累使用经验,做到未雨绸缪尤其重要。金蝶发票云不仅支持传统税控、区块链等传统发票管理,同时具有乐企平台、电子税局全面的对接能力,支持全票种开具服务,能够帮助企业从实现金税三期向金税四期平滑转变。

在线咨询

在线咨询